brasileiro está acostumado a viver entre oscilações econômicas. Os tempos atuais, no entanto, abusam da resiliência da população. Inflação alta, taxa de juro na casa dos dois dígitos e endividamento galopante tiram o sono de muita gente — e isso não é modo de dizer. Dificuldades financeiras notoriamente impactam a saúde mental e comprometem a qualidade de vida, detonando a produtividade e até o engajamento com o trabalho. Afinal, fica difícil se concentrar nos afazeres se há preocupação sobre pagar aluguel, comprar comida e quitar as dívidas.

Um breve passeio pelos números dá uma ideia de quão desafiador está equilibrar todos os pratinhos financeiros. A inflação acumulada de 17,05% nos últimos dois anos (até janeiro de 2023), de acordo com dados do Instituto Brasileiro de Geografia e Estatística (IBGE), corroeu o poder de compra dos consumidores. Sem saída, muitos recorreram ao crédito. Em 2022, a cada 100 famílias, 78 estavam com dívidas, um recorde para a série histórica iniciada em 2010 pela Pesquisa de Endividamento e Inadimplência do Consumidor (Peic). Isso para não falar na reforma da Previdência, que impôs mudanças na idade mínima, no tempo de contribuição e no cálculo da aposentadoria a ser recebida. No pós-pandemia, estamos mais frágeis emocionalmente, mais endividados e, para piorar, mais inseguros em relação ao emprego.

Diversas empresas têm anunciado demissões em massa. E, ao que tudo indica, boa parte dos funcionários não está com o bolso preparado. Uma pesquisa realizada pela Fiter, startup brasileira para medição de felicidade corporativa, apontou que 48% dos entrevistados não têm planejamento econômico. O levantamento ouviu 300 profissionais de médias e grandes empresas, de todas as regiões do Brasil, nos últimos meses de 2022. O estudo revelou ainda que 50% dos entrevistados não sabem como elaborar um plano de ação para questões relativas ao dinheiro. Chama atenção o fato de que os participantes são profissionais com cargos de gestão e ensino superior completo.

O impacto no trabalho

Uma pesquisa da Fundação Instituto de Administração (FIA) mostrou que a situação financeira tem impacto direto na vida profissional. Uma pessoa com dívidas fora do controle avalia sua experiência de trabalho 11% pior do que uma que consegue poupar dinheiro (veja o quadro). Em uma pergunta sobre a justiça do salário recebido, os muito endividados dão uma nota 31% pior do que os poupadores, provavelmente por entenderem que esse ganho, além de menos justo, seja insuficiente para honrar seus compromissos.

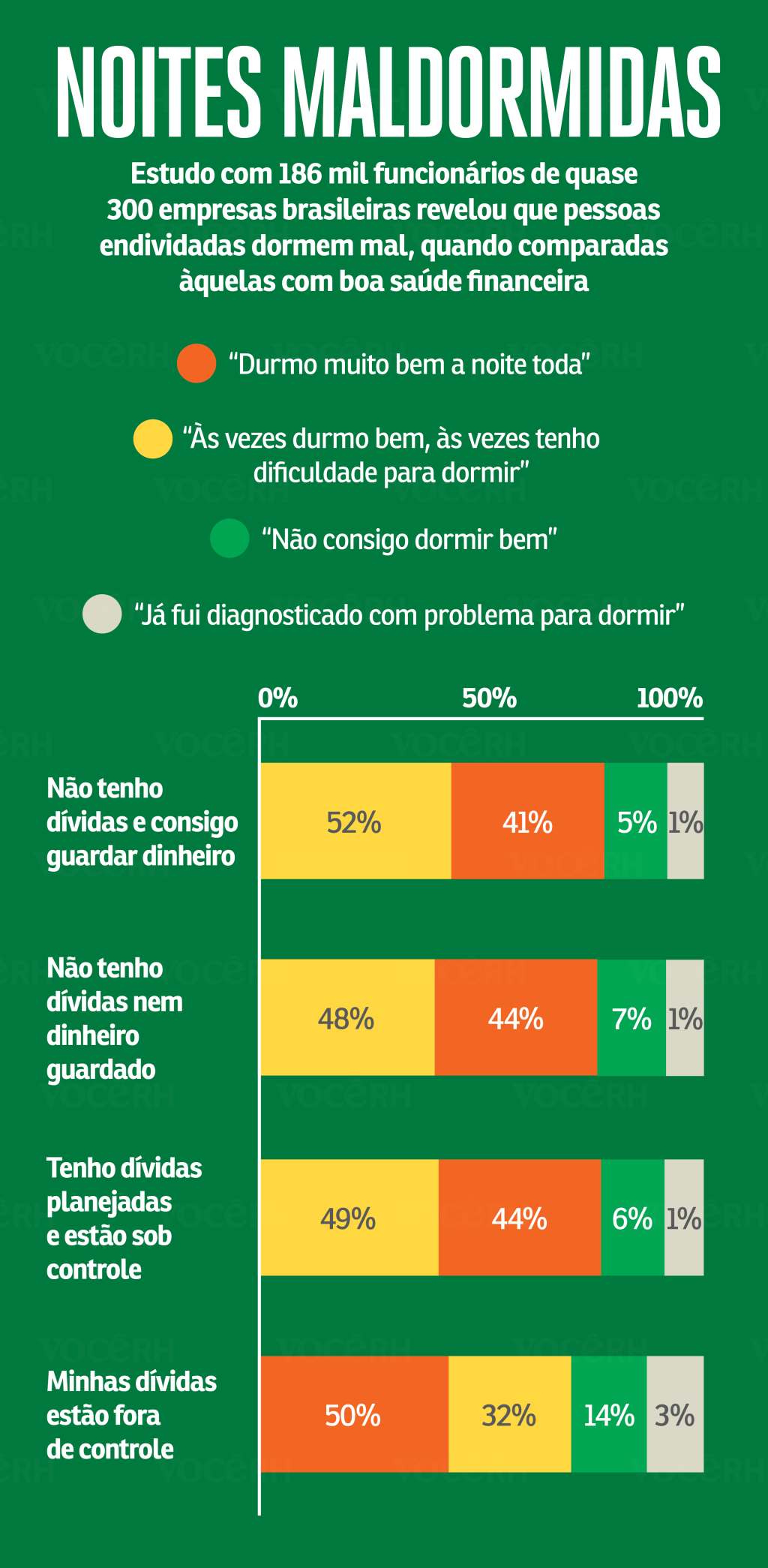

O estudo, que ouviu mais de 186 mil funcionários de quase 300 empresas brasileiras de médio e grande porte em 2022, revelou que metade (49,4%) tem dívidas planejadas e sob controle. Fazem parte desse grupo indivíduos com uma hipoteca ou um carro financiado, por exemplo. A segunda categoria mais abundante (16,6%) poupa e não deve nada. Em seguida vêm, quase empatados, os que não têm dívidas nem dinheiro guardado (9,4%) e, a parcela mais preocupante, os com dívidas fora de controle (9%). “Os superendividados dificilmente vão conseguir focar 100% o trabalho. Eles provavelmente estão mais preocupados em esperar o fim do mês chegar para se salvarem do que em se engajar no trabalho”, diz Lina Nakata, professora da FIA Business School e coordenadora do estudo. A pesquisadora reforça que 12% dos participantes não responderam: “É um ponto de atenção, porque eles provavelmente não quiseram expor algum problema”.

Com relação à qualidade do sono, o estudo revelou que 14% dos superendividados dormem mal, ante 5% dos poupadores. Somente um terço das pessoas com dívidas fora de controle declarou ter boas noites de sono — entre os que guardam dinheiro, a parcela é de 52%.

Risco de demissão

O educador financeiro Gustavo Cerbasi, autor de Casais Inteligentes Enriquecem Juntos (Editora Sextante), diz que o sono prejudicado diminui a produtividade e, portanto, aumenta o risco de demissão. “A pessoa, que já estava preocupada em mudar o padrão de vida, passa a ter um medo relacionado à estabilidade da carreira”, afirma. “Esse medo vai se transformar em frustração.”

Para Gustavo, atualmente o brasileiro é muito mais informado sobre dinheiro do que há 20 anos. “As pessoas têm noções de planejamento, de inflação e dos riscos de compras parceladas. Mas não conseguiram fazer com que a educação financeira se transformasse em prática”, diz. “Hoje existe uma disputa entre vários elementos da qualidade de vida, como atividade física, nutrição e saúde mental. Sem desmerecer nenhum deles, a gente quer que a saúde financeira seja considerada tão importante quanto os demais nessa balança.”

Educação contínua nas empresas

Foi durante a pandemia de covid-19 que a Syngenta, empresa do segmento de agronegócio, ampliou as ações de educação financeira para seus 3.400 funcionários. Até então as iniciativas se resumiam ao pacote clássico: um fundo de previdência privada e palestras esporádicas sobre o tema. “A gente sentiu a necessidade de se aprofundar, até porque a complexidade do ambiente foi crescendo”, afirma Cinthia Bossi, diretora de recursos humanos da Syngenta Proteção de Cultivos Brasil e Latam. “As pessoas começaram a tentar entender o mercado financeiro e questionar os investimentos da previdência.”

O programa — incluído entre as atividades de qualidade de vida promovidas pelo RH, ao lado da saúde física, mental e social — começou em novembro de 2022, com uma palestra sobre economia comportamental. Em seguida, a empresa convidou os funcionários a responder uma pesquisa para mapear suas dúvidas e dificuldades. “Nesse momento, a gente não entrou no detalhe da composição da renda das pessoas ou no fato de elas terem ou não dívidas”, diz Cinthia. “Foi um diagnóstico mais macro para podermos trabalhar no conteúdo que vamos disponibilizar no programa.”

Uma segunda palestra foi realizada em fevereiro, com o anúncio daquela que é a cereja do bolo: consultas individuais com um planejador financeiro, sem custo para o funcionário. Uma semana depois do evento, 41 profissionais haviam acessado o aplicativo oferecido para esse fim. E Cinthia tem certeza de que esse número vai crescer a partir do boca a boca e do reforço da comunicação interna. “Parte dos conteúdos é a perspectiva de que o importante é o que vamos construir daqui para a frente. Se a pessoa se enrolou [em dívidas], nós vamos tentar desenrolar”, diz.

O RH está estudando um modelo para atingir a população operacional da empresa, formada por aproximadamente mil funcionários. O formato online costuma funcionar para os profissionais do administrativo — para a turma das plantas, atividades presenciais devem ser o caminho adotado.

Embora o programa esteja no início, Cinthia é otimista quanto aos resultados. “As pessoas só conseguem ser, fazer e dar o seu melhor quando estão inteiras. Eu espero que elas possam olhar para o programa como mais uma oportunidade para poder continuar construindo uma vida saudável”, afirma a diretora de RH.

Multiplicadores

Foi também durante a pandemia, em 2021, que a Cooperativa Agrária Agroindustrial, sediada em Guarapuava, no Paraná, decidiu implementar um programa de educação financeira para os seus 1.700 funcionários. “A conscientização começou com a ideia de prevenir acidentes de trabalho, já que uma vida financeira pouco equilibrada pode prejudicar a atenção das pessoas”, afirma Marcelo Bacchi Bartholomeu, coordenador financeiro da cooperativa.

As ações iniciaram com lives sobre conhecimentos básicos do assunto, como diagnóstico de padrão de vida e renegociação de dívidas. Um ano depois, a empresa passou para a segunda fase do projeto: a formação de multiplicadores financeiros. Em um curso de uma semana, dez funcionários de áreas diferentes foram treinados para auxiliar colegas em dificuldades econômicas. Os profissionais se candidataram em um processo seletivo interno, que levou em conta tempo de casa, participação nas lives e local de atuação, uma vez que a cooperativa queria espalhá-los por seus diferentes sítios. Formação acadêmica não foi um critério de escolha.

Os multiplicadores podem ser procurados por qualquer funcionário para tratar de questões relacionadas ao bolso. Mas na prática o caminho é o inverso. Quando uma liderança identifica alguém da equipe com problemas — normalmente dívidas —, aciona o multiplicador. Da reunião entre essas três pessoas saem um diagnóstico e um plano de ação. “A gente tem notado que a solução é muitas vezes mais simples do que parece”, diz Marcelo. “O multiplicador não precisa ser um especialista em finanças. Ele é só um facilitador que faz as perguntas certas: por que você não renegocia seu empréstimo consignado? Por que esse custo fixo é tão alto?”

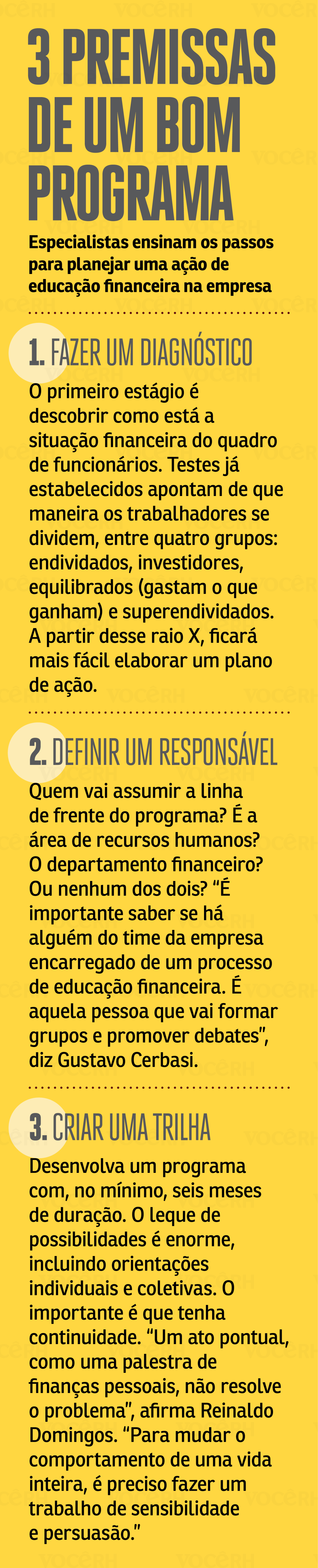

O envolvimento da família

Pesquisa realizada pelo Instituto Axxus em 2018 com mais de 2 mil funcionários de 100 empresas de médio e grande porte revelou que, embora 56% das empresas entrevistadas já houvessem promovido alguma ação de educação financeira para funcionários, os eventos foram sempre pontuais. “Um curso ou uma palestra não corrige um comportamento errado de uma vida inteira”, afirma Reinaldo Domingos, presidente da Associação Brasileira de Profissionais de Educação Financeira (Abefin) e da consultoria DSOP. De fato, lidar com finanças pessoais não é algo natural para a maioria dos brasileiros, que não recebeu essa educação nem em casa nem na escola.

O estudo mostrou ainda que somente 17% das pessoas elaboram um orçamento financeiro mensal. A maioria (56%) registra apenas os gastos mais importantes, enquanto 28% não anotam nada. O mesmo levantamento detectou que 81% não têm nenhum investimento, porque não sobra dinheiro no fim do mês. Caso perdessem o emprego, 56% conseguiriam manter o padrão de vida apenas por alguns meses.

Para Reinaldo, as empresas precisam investir em programas que extrapolem os muros empresariais e cheguem às famílias dos funcionários. “Não existe mudança de situação financeira sem envolvimento familiar, porque muitas despesas não dependem do provedor. As pessoas em casa consomem água, energia elétrica, roupa, comida, internet, jogos, videogame, sorvete, fim de semana no shopping…”, diz. “Se eu educar o trabalhador e não a família, não terei cumprido com meu papel social.”

Esta reportagem faz parte da edição 85 (abril/maio) de VOCÊ RH. Clique aqui para se tornar nosso assinante